2022年各主要指数三季报业绩总结

2022年三季度过去了,所有上市公司,都需要对投资者交代一下上半年的经营状况,截止10月31日,A股累计4700多家上市公司的半年度业绩披露完毕,作为指数基金投资者,我们也间接参与了其中大部分公司的投资,所以我们也有必要去了解一下这些公司的经营情况,以给我们的资产配置提供一些指导。同时,通过了解各行各业的公司经验业绩,我们也能从中去大概了解下整个国家的经济运作情况。

三季度市场情况

被寄予厚望的三季度最终惨淡收官,沪深300跌了15%,中证500跌了11%,中证红利跌了4.6%,全指医药跌了16%,全指信息跌了16%,恒生科技跌了29%。 要说原因也可以找出很多,地产虽有政策刺激,但销售数据不见好转;国内疫情多点反复,经济活动持 续受阻;外部俄乌战争持续恶化,海外高通胀致使美元利率走高,全球流动性收紧。

当前,各种前景仍然没有好转的迹象,因此10月也继续下跌,尤其是白酒等消费板块出现了大幅补跌,算是对未来悲观的反应。

站在当下这个时间点,虽然短期前景依然不好,但股价也已反映了大部分,基于目前市场的极具性价比的估值,我个人认为,哪怕短期继续存在下跌的可能,从中长期看,当前是一定要有部分股权仓位的,这个点位,向上的空间一定大于向下的空间,长期只输时间不输钱。就像11月的第一天,A股港股就大幅收涨,如果你手中没有一点筹码,你是否能淡定?

我们得承认,没有任何人能精确的买在最低点,要想获取收益,承受市场的波动也是必然的。哪怕是通过右侧趋势交易,做对的概率其实也不大。当然,在下跌趋势中,重仓确实会带给我们非常不好的体验,这也是我一直在思考优化交易策略的方向。我们需要诚实的面对自己,然后找到最合适自己的的交易策略。

如果你是一个完全的长期主义者,根本不在乎短期的波动与账面浮亏,并且坚信国家会越来越好,在这个点位,满仓是完全可行的。

就我个人而言,当前基于左侧价值结合右侧趋势的交易策略。具体操作上,当前左侧价值分配65%左右的仓位,随着市场一路下跌已经全部买完。当前分配35%的右侧趋势仓位,等待市场走出右侧信号再追加仓位。

我也相信绝大多数人并不能忽略短期的波动,如果是这样,当下控制仓位不太激进是更稳妥的方法,但是等市场稳定了右侧走出来了你也要愿意和敢于补足仓位。

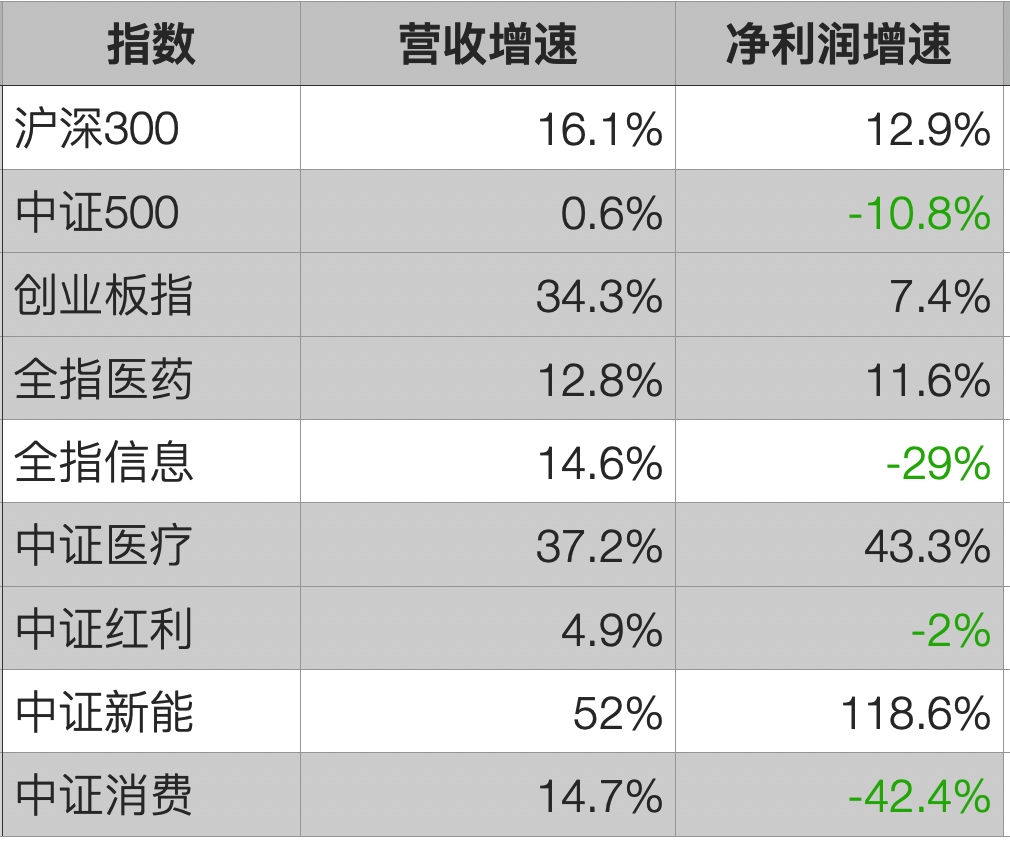

主要指数半年报营收及利润同比增速

为什么要关注估值和业绩

对于指数投资来说,虽然不用像投资股票那样去深入理解公司的运营情况,但仍然需要关注指数的长期业绩,只有长期业绩增长的指数才能推动指数长期上涨。这也是做指数投资取得收益的本质。

指数投资绝不是简单的只按指数的估值高低来买卖,如果投资真有这么简单,就不会有那么多人亏钱了。

我们关注业绩的原因是因为估值会受到业绩增速的影响。

举个例子,PE=市值/净利润,假如沪深300的市值为100,净利润为10,那么PE等于10,如果市值不变,净利润增速降低50%变为5,这个时候PE就变成20了,原来PE=10的时候可能是低估,现在PE增大了一倍是不是就高估了呢?不一定。

这种情况下,需要分析净利润的增速降低是短期因素造成还是长期因素,如果是短期因素比如2020年疫情导致,2021年很快就恢复正常了。如果确实是由于指数后面企业自身基本面的影响,比如行业进入衰退期这种,那么净利润增速会越来越低,不能恢复之前的增速了,那么必然是高估的,因此股价会越来越低,以此来杀估值。投资指数也要注意避免这种情况。

很多时候,我们会看到,股价一路下跌,PE越来越高,也是因为净利润下降的速度比股价下跌的速度更快。

只有净利润长期增长并且估值低的指数才是真正的有价值。

另一方面,高估值是可以通过业绩增长来降低估值的。

假如沪深300的市值为100,净利润为1,那么PE等于100,如果沪深300每年能保持净利润增速为100%,那么一年后PE就会变成50,第二年会变成25,所以虽然当下看起来高估值,但由于极强的成长性,通过时间可以快速消化估值,所以当下的高估值就不是真正的高估。这也是为什么高景气度的行业很难出现比较有性价比的价格。

投资赚钱的本质

由于指数的净利润长期保持正增长,那么在时间的作用下可以使得净利润越来越多,那么,假设指数的PE一直不变,那么价格就应该不断增长。

PE=市值/净利润,假如沪深300的净利润为1,PE=10,那么市值等于10,假设未来两年沪深300净利润都保持一定的正增长,比如100%的增速,两年后,假如PE仍然在10左右的水平,那么两年后,沪深300的市值应该就会变成10*4=40。同用的估值,但价格越来越高,这也就是为什么沪深300指数长期看是越来越高的,只要利润增速还在,就会越来越高,所以想着沪深300指数点位再回到1000点基本上是不可能了。

这也是类似沪深300这样的指数,即使你在2015年的牛市中以4000点的高估值价格买入,虽然买入后几年有亏损,但是持有时间足够长,到现在也回本了。这就是指数背后的企业一直不停地在经营,赚到的净利润越来越多,价格也就越来越高,通过时间换空间。

虽然高位买入套牢可以通过长时间持有解套,但终究不会有好的体验,也不是正确的投资方式,所以还是要选择一个合适的估值买入,这也是我们为什么如此关注估值的原因。

只有企业赚到钱了,我们投资者才能赚到钱,而企业赚钱需要时间,所以我们投资也需要时间,这也是我们投资赚钱的本质原因,当然股价短期的涨跌会很大,但是短期的钱很难赚,我自认为没有这种快速赚钱的能力,所以我老老实实地以投资的心态投资,选择慢慢变富。

另一方面,长期来看,人类的生存和发展及其需求的不断增长,会推动着 GDP 的持续发展。除非某一特定时期的极端情况导致人类文明和经济短期倒退,否则,人类将长期维持 GDP 的持续增长。相应的指数的点位也会越来越高,所以,我们做投资要趁早,现在10倍PE对应4000点,5年后、10年后,同样10倍PE对应的点位一定是远远大于4000点的。

今日估值情况